Tuy nhiên, VDSC cũng bày tỏ quan điểm lo ngại giá sữa bột, hiện tại đang tăng về mức đỉnh của năm 2021, từ đó hạn chế khả năng mở rộng biên lợi nhuận gộp trong năm 2022 của Vinamilk.

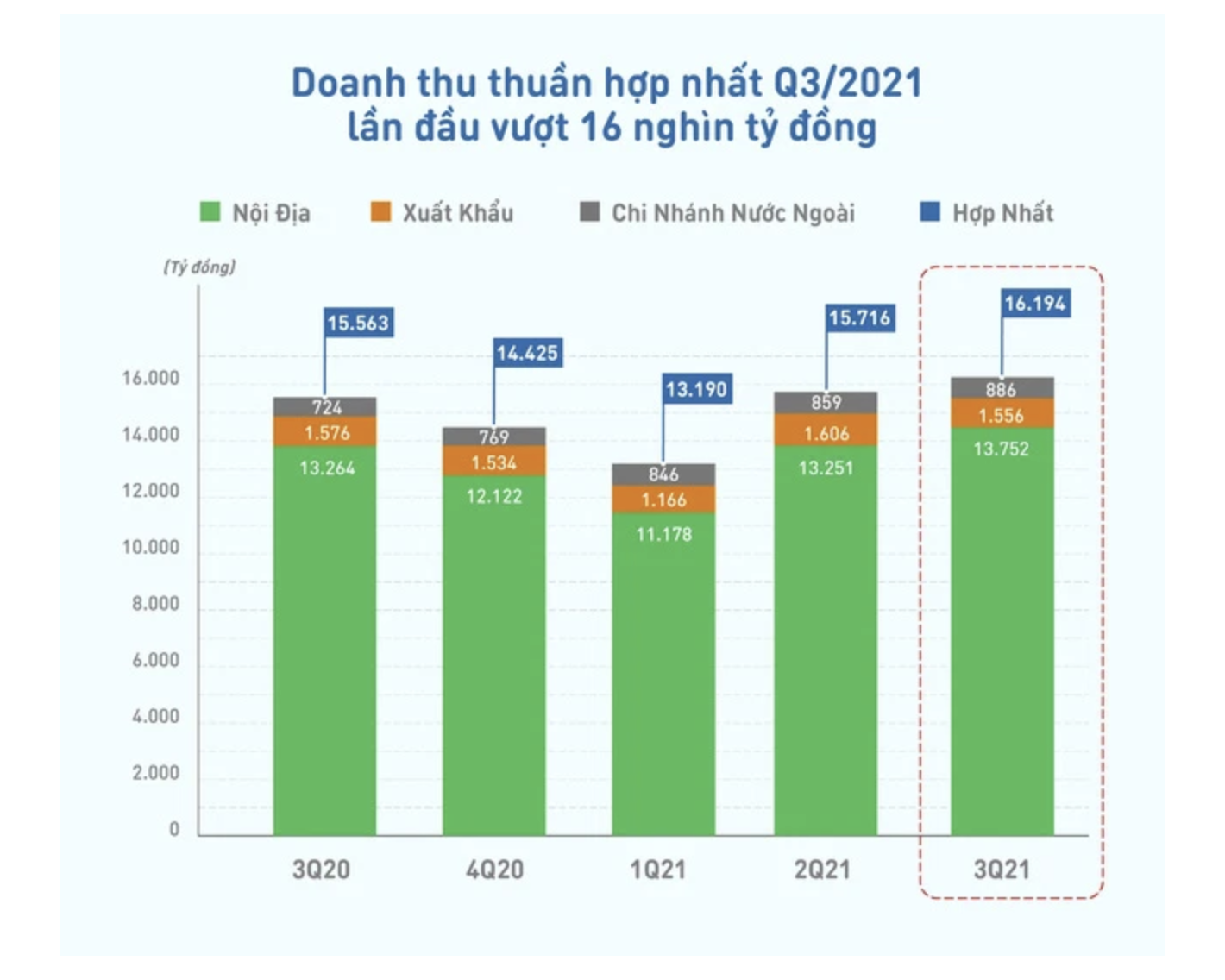

Trong quý 3/2021, doanh thu thuần hợp nhất của Vinamilk đạt kỷ lục khi lần đầu tiên vượt mức 16 nghìn tỷ đồng trong một quý, cụ thể đạt 16.194 tỷ đồng, tăng 4,1% so với cùng kỳ 2020. Trong đó, doanh thu nội địa đạt 13.752 tỷ đồng, tăng 3,7% trong bối cảnh nhu cầu gia tăng ở các thành phố lớn.

Báo cáo gần đây của Chứng khoán Rồng Việt (VDSC) đánh giá, sự gián đoạn sản xuất của các đối thủ cạnh tranh đã mang lại cơ hội cho Vinamilk khi giành được gần 1% thị phần trong quý 3, xuất phát từ việc tổ chức sản xuất tốt hơn nhờ sở hữu 13 nhà máy, 5 kho hàng lớn và 14 trang trại chăn nuôi bò ở nhiều tỉnh thành.

Nguồn: Cafef

Lợi nhuận quý 4 có thể tăng 5% nhờ thị trường nội địa

Trong quý 4 sắp tới, VDSC ước tính Vinamilk đạt doanh thu 15.791 tỷ đồng, tăng 10% so với cùng kỳ và LNST đạt 2.292 tỷ đồng tăng 5% so với cùng kỳ. Điều này được thúc đẩy bởi doanh thu nội địa tăng 10% dựa trên mức nền doanh thu thấp của năm ngoái cùng với doanh thu xuất khẩu tăng 7% trong khi chi phí bán hàng và quản lý được tiết giảm 0,5% so với cùng kỳ năm 2020.

Nếu so với kết quả quý 3, dự báo này sẽ lần lượt giảm 2,5% và 22% do doanh thu nội địa giảm bởi nhu cầu hạ nhiệt từ mức đỉnh; đồng thời các chiến dịch khuyến mãi và tiếp thị sẽ được tăng cường từ tháng 10 nhằm kích thích chi tiêu sữa trong nước.

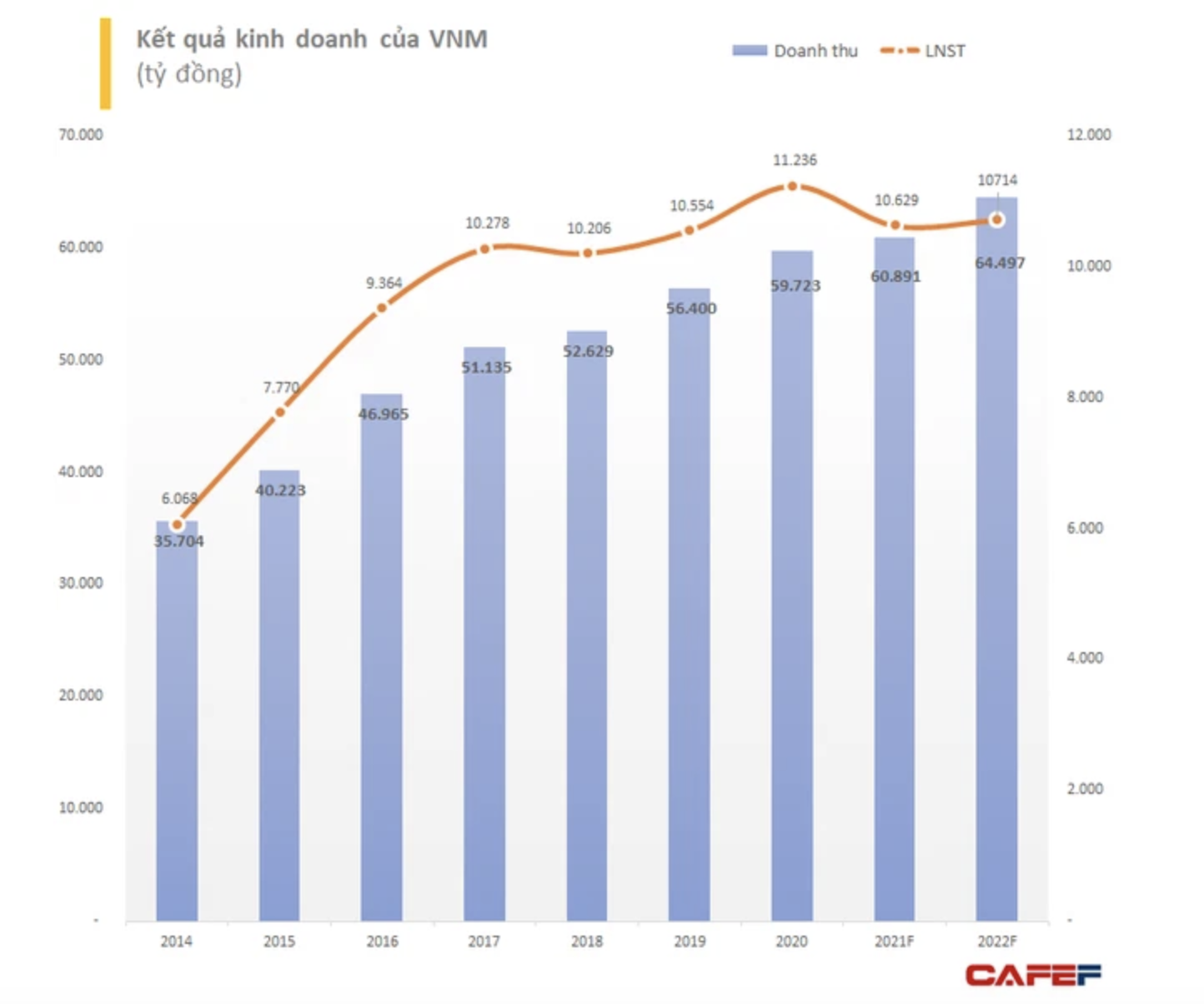

Dự phóng cho cả năm 2021, VDSC dự phóng doanh thu và LNST của VNM lần lượt đạt 60.891 tỷ đồng và 10.629 tỷ đồng, tương ứng tăng 2% và giảm 4% so với thực hiện năm 2020 trong bối cảnh giá đầu vào đang leo thang. EPS năm 2021 đạt khoảng 4.577 đồng.

Nguồn: Cafef

Hiện tại, P/E của cổ phiếu VNM đang dao động ở mức 19 lần – mức tương đối hấp dẫn, nhưng các tác động của các dự án đầu tư mới sẽ còn cần nhiều năm nữa để tạo ra sự cộng hưởng đáng kể đến KQKD và định giá cổ phiếu. Vì vậy, mặc dù tăng trưởng doanh thu được kỳ vọng sẽ phục hồi tốt trong nửa sau của 2021 song VDSC vẫn tỏ ra thận trọng về triển vọng lợi nhuận trong giai đoạn 2021-2022 do giá nguyên liệu đầu vào tăng.

Trên thị trường, giá cổ phiếu VNM sau giai đoạn điều chỉnh mạnh hồi nửa đầu năm từ vùng thị giá 3 chữ số xuống vùng 85.000 đồng/cổ phiếu, hiện đang lình xình đi ngang từ cuối quý 3 đến nay. Chốt phiên 15/11, thị giá VNM giảm 0,3% xuống mức 89.000 đồng/cổ phiếu, tương ứng giảm 15% so với thời điểm đầu năm 2021.

Giá nguyên liệu đầu vào leo thang hạn chế khả năng mở rộng biên lợi nhuận gộp năm 2022

Về dài hạn, VDSC cho rằng các nhân tố cạnh tranh của công ty sẽ được củng cố, tập trung vào vị thế dẫn đầu vững chắc trên thị trường sữa Việt Nam cùng với nỗ lực đa dạng hóa danh mục sản phẩm; chính sách cổ tức tiền mặt ổn định và tiềm năng tăng trưởng của các thị trường xuất khẩu.

Tầm nhìn sang năm 2022, Vinamilk được kỳ vọng vẫn sẽ duy trì kết quả khả quan với tốc độ tăng trưởng một con số. Tổng doanh thu năm 2022 dự phóng ở mức 64.497 tỷ đồng, tăng 6% so với năm trước trong đó doanh thu nội địa tăng 5% và doanh thu xuất khẩu tăng mạnh hơn là 11%.

Mặc dù vậy, VDSC cũng bày tỏ quan điểm lo ngại giá sữa bột, hiện tại đang tăng về mức đỉnh của năm 2021, từ đó hạn chế khả năng mở rộng biên lợi nhuận gộp. VDSC dự báo tỷ suất lợi nhuận gộp năm 2022 sẽ gần như đi ngang ở mức 43,8%, từ đó LNST năm 2022 của VNM là 10.714 tỷ đồng, nhích nhẹ 0,8% so với thực hiện năm trước.

Theo: Cafef